Чем грозит сокращение резервного фонда. О чем говорит исчерпание Резервного фонда? Что представляли из себя средства Резервного фонда

Сообщил об исчерпании Резервного фонда. Последний триллион был потрачен в декабре прошлого года на покрытие дефицита федерального бюджета. С этого года у России остается только Фонд национального благосостояния. В нем на начало года находилось 3,753 трлн рублей, но на «живые деньги» из этой суммы приходилось около половины. Впрочем, высокие цены на нефть дают шанс на пополнение резервов. Но скупка валюты Минфином может привести к ослаблению рубля.

Минфин России рассказал о результатах размещения средств Резервного фонда и Фонда национального благосостояния за период с 1 января по 31 декабря 2017 г.

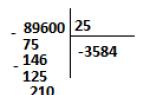

По данным ведомства, в декабре 2017 года остатки средств Резервного фонда в иностранной валюте на счетах в Банке России ($7,62 млрд, 6,71 млрд евро и 1,10 млрд фунтов стерлингов) были проданы Минфином за 1 трлн рублей и в полном объеме использованы на покрытие дефицита федерального бюджета.

По итогам января-ноября прошлого года дефицит составил 532,4 млрд руб. Но, по традиции, на декабрь приходится самый большой объем расходов, поэтому итоговый показатель дефицита существенно вырастет. По прогнозу министра финансов Антона Силуанова , дефицит бюджета составил в 2017 году около 1,5 трлн рублей или 1,6% ВВП.

После декабрьских операций «на счетах Резервного фонда сформировались нулевые остатки», и с 1 февраля 2018 года он прекратит свое существование, говорится в сообщении ведомства. Согласно принятому в июне прошлого года решению, Резервный фонд присоединяется к Фонду национального благосостояния (ФНБ).

По данным Минфина, на 1 января 2018 года объем ФНБ составил 3,753 трлн рублей, что эквивалентно $65,15 млрд Но из этой суммы на отдельных счетах по учету средств ФНБ в Банке России размещено только $15,65 млрд, 15,14 млрд евро и 3,36 млрд фунтов стерлингов. То есть живых денег в ФНБ около 2 трлн рублей.

Ранее министр финансов Антон Силуанов прогнозировал исчерпание средств Резервного фонда.

«В этом году мы полностью используем средства Резервного фонда, как это и предусмотрено было законом о бюджете», - говорил он.

Объем ФНБ на 1 января 2018 года, по прогнозу министра финансов Антона Силуанова, должен был составить 3,7 трлн рублей, а его ликвидная часть - 2,3 трлн рублей.

«Исчерпание Резервного фонда - это формальность, связанная с тем, что вместо двух фондов теперь будет один - ФНБ. Хотя, честно сказать, и от ФНБ теперь останется только одно название. Раньше он был действительно фондом, где резервировались деньги на структурные реформы, на некие проекты будущего, которые должны были изменить социальное и экономическое состояние страны через преобразования, а теперь это просто фонд, получающий деньги за счет превышения расчетной цены нефти и направляющий их на финансирование дефицита бюджета. То есть его можно назвать денежным мешком «на черный день», а также для некоторых целевых программ, к реформам отношения не имеющим», - считает аналитик «Алор брокер» Алексей Антонов

Бывший первый зампред Центробанка Олег Вьюгин заявил «Газете.Ru», что в исчерпании Резервного фонда есть как плюсы, так и минусы. Плюс в том, что это «дисциплинирует» Минфин, поскольку у него не будет возможности «выгрести» деньги из кубышки, и бюджет будет приниматься достаточно достоверно. Минус - что в случае наступления негативных последствий практически не будет «подушки».

Но как только нефть начнет падать до критической отметки в $40 за баррель, то резервы могут быть исчерпаны и необходима будет девальвация рубля.

Но в этом году благодаря высоким ценам на нефть резервы должны пополниться. С 1 января 2018 года в России начинает действовать новое бюджетное правило. Согласно ему, базовая цена на нефть составляет $40 за баррель российской нефти Urals в ценах 2017 года (каждый год это значение будет индексироваться на 2%). Сумма превышения будет пополнять резервы. Минфин будет покупать валюту на рынке на сумму рублевых допдоходов.

Антон Силуанов говорил, что объем покупок валюты Минфином на внутреннем рынке составит в 2018 году 2 трлн руб. при среднегодовой цене нефти $54-$55.

«При цене $54-$55 за баррель это будет около 2 трлн руб. дополнительных нефтегазовых доходов. Перекроет даже те траты резервов, которые у нас в следующем году предусмотрены», - сказал министр.

Он также подчеркнул, что если среднегодовая цена на нефть составит $60, ведомство приобретет валюту на 2,8 трлн руб.

Георгий Ващенко , начальник управления операций на российском фондовом рынке ИК «Фридом Финанс», отмечает, что Минфин вскоре должен опубликовать план и расчеты по пополнению резервов, предварительная оценка находится в диапазоне $38-50 млрд в 2018 году при условии, что нефть будет стоить $55-60 за баррель российской нефти Urals.

В минувшем году Минфин купил валюты на 830 млрд руб. Эти средства пока не зачислены в ФНБ.

Аналитики валютного рынка считают, что операции Минфина будут оказывать давление на рубль, и предрекают ему снижение относительно американского доллара и евро.

«Регулятор планирует полностью выкупить свободную валюту и тем самым ликвидировать профицит платежного баланса, что фактически поставит крест на дальнейшем укреплении рубля», - говорит Михаил Мащенко , аналитик социальной сети для инвесторов eToro в России и СНГ.

В декабре правительство потратило все средства Резервного фонда. Более 1 трлн руб. было направлено на покрытие дефицита бюджета. В 2018 году дефицит будет финансироваться за счет средств ФНБ

Фото: Максим Богодвид / РИА Новости

В декабре Минфин полностью потратил средства Резервного фонда на покрытие дефицита федерального бюджета, говорится в сообщении на сайте ведомства. Остатки Резервного фонда — $7,62 млрд, €6,71 млрд и £1,10 млрд — были реализованы в Центробанке за 1 трлн руб. и зачислены на единый счет федерального бюджета. В результате на счетах Резервного фонда «сформировались нулевые остатки» и 1 февраля 2018 года, как и было задумано в прошлом году, он прекратит свое существование, отмечается в сообщении Минфина.

Резервный фонд обнулился еще 22 декабря, когда на финансирование бюджетного дефицита были потрачены последние 54 млрд руб., показывает статистика казначейства. В январе—ноябре 2017 года Резервный фонд оставался нетронутым. Дефицит бюджета в 2017 году, по оценкам Минфина, составил около 1,6% ВВП (1,5 трлн руб.).

Минфин неоднократно предупреждал об исчерпании Резервного фонда к концу 2017 года. Еще в начале 2016 года , что при сохранении темпов использования средств фонда он будет исчерпан к 2017 году. После этого дефицит бюджета придется покрывать за счет Фонда национального благосостояния (ФНБ), .

В 2017 году правительству удалось значительно сократить траты суверенных резервов — чистая их трата составила около 790 млрд руб. вместо запланированных 1,7 трлн, Силуанов журналистам 10 января. «Это было сделано благодаря работе бюджетного правила, которое предусматривает направление нефтегазовых доходов сверх цены в $40 за баррель в резервы правительства», — сказал он.

Своего максимума в рублевом выражении Резервный фонд достигал в начале 2015 года — 5,86 трлн руб., а максимума в отношении к размеру экономики — в начале 2009 года: 12,5% ВВП. За 2016 год объем Резервного фонда сократился в 3,7 раза — с 3,64 трлн руб. до менее 1 трлн.

Теперь у России остался один суверенный фонд, но он вновь начнет пополняться в этом году. В 2017 году Минфин уже получил дополнительные нефтегазовые доходы на сумму, ориентировочно, 829 млрд руб. — на них покупалась иностранная валюта, которая до 1 октября 2018 года будет перечислена в ФНБ. В рамках постоянного бюджетного правила весь объем нефтегазовых сверхдоходов будет направляться в ФНБ.

Резервный фонд и ФНБ были созданы в 2008 году в результате разделения Стабилизационного фонда. Первый являлся источником финансирования бюджетного дефицита в случае резкого падения доходов казны. Второй же создавался как часть механизма пенсионного обеспечения граждан на длительную перспективу, хотя по существу эта функция так и не заработала. Например, в 2008-2009 годах часть ФНБ была потрачена на антикризисную помощь банкам (в результате фонд сейчас владеет привилегированными акциями ВТБ, Газпромбанка и Россельхозбанка на 279 млрд руб.). Другую часть средств было решено инвестировать в долгосрочные самоокупаемые инфраструктурные проекты, такие как модернизация Транссиба и БАМа или строительство АЭС в Финляндии.

Ликвидные остатки

На 1 января 2018 года объем ФНБ в рублевом эквиваленте составляет 3,75 трлн руб. Но, как следует из расчетов РБК, основанных на данных Казначейства, лишь 59% этого объема (2,2 трлн руб.) — свободные ресурсы, которые могут быть в любое время взяты со счетов в ЦБ и использованы для финансирования бюджетного дефицита или дефицита Пенсионного фонда.

Остальное вложено в финансовые активы — депозиты во Внешэкономбанке (222,5 млрд руб. плюс $6,25 млрд), привилегированные акции ВТБ, Россельхозбанка и Газпромбанка (279 млрд руб.), ценные бумаги, связанные с реализацией инфраструктурных проектов (113 млрд руб. и $4,1 млрд, которые размещены в привилегированных акциях РЖД и Атомной энергостроительной корпорации, облигациях «Ямал СПГ», «Запсибнефтехима» и т.д.), депозиты в ВТБ и Газпромбанке для финансирования инфраструктурных проектов (164 млрд руб.). Еще $3 млрд из ФНБ были инвестированы в конце 2013 года в покупку еврооблигаций Украины, по которым она отказалась платить после смены власти в стране.

Ликвидные средства ФНБ, хранящиеся на валютных счетах в Центробанке, могут размещаться в высоконадежных облигациях иностранных государств, например .

В течение 2018 года Минфин валюту для ФНБ примерно на 2 трлн руб. дополнительных нефтегазовых доходов при ценах на нефть $54-55 за баррель, оценивал Силуанов (эти суммы, соответственно, будут переведены в ФНБ уже в 2019 году). При $60 объем закупок валюты составит 2,8 трлн руб.

В новом году средства ФНБ станут основным наряду с заимствованиями источником покрытия дефицита федерального бюджета — из ФНБ планируется использовать 586 млрд руб. Но в последующие два года, когда ФНБ уже почти не будет тратиться, а только пополняться, главным источником покрытия дефицита станут заимствования. Дефицит бюджета при этом установится в пределах 1% ВВП.

Резервный фонд России, средства в котором были накоплены за счет нефтегазовых доходов, до конца года будет практически потрачен. Еще около 660 млрд рублей будет изъято из средств Фонда национального благосостояния (ФНБ). Об этом объявил во вторник глава Минфина Антон Силуанов . По словам министра, в общей сложности из фонда будет изъято около 1 триллиона рублей. На 1 декабря 2017 года в нем оставалось 992 млрд рублей.

Тратить средства Резервного фонда начали еще в феврале 2015 года, чтобы закрыть дыру в федеральном бюджете, тогда его размер сократился почти в 6 раз, или на 4,9 триллиона рублей. Средства ФНБ начали тратить в сентябре этого года для покрытия дефицита бюджета Пенсионного фонда — примерно по 160 млрд рублей в месяц. К началу декабря из фонда ушло 490 млрд рублей.

Со следующего года Фонд национального благосостояния будет объединен с Резервным фондом. Соответствующий указ был подписан президентом РФ Владимиром Путиным 31 июля этого года. Его будут пополнять за счет валюты, которую Минфин покупает на бирже, используя для этого доходы бюджета от цен на нефть выше 40 долларов за баррель.

Исходя из принятого бюджета на 2018 год, из объединенного фонда планируется взять 1,113 трлн рублей. По прогнозам Минфина, размер ФНБ на 1 января 2018 года составит 3,7 триллиона рублей.

АиФ.ru спросил у аналитика ФГ «Калита-Финанс», эксперта по финансовым рынкам Дмитрия Голубовского , чем обернется исчерпание Резервного фонда.

«Пока еще валюты хватает, ведь существуют еще средства Фонда национального благосостояния. Сейчас Минфин занимается перекладыванием денег со счета на счет. Это связано с особенностями учета бюджета. Что касается Резервного фонда, то его средства идут на погашение бюджетного дефицита, который образовался в результате того, что правительство тратит больше, чем зарабатывает в условиях падения нефтяных доходов. Величина этого фонда зависит от стоимости нефти марки Brent в рублях. Если она стоит дешевле 3600- 3700 рублей, то правительству нужно брать откуда-то деньги и затыкать дыру. А поскольку большую часть этого года нефть была дешевле этого уровня, нам пришлось проедать валютные резервы.

Поэтому что означает на самом деле исчерпание резервных фондов? В правительстве заявили, что к концу этого года исчерпают средства в Резервном фонде, в следующем году, если стоимость нефти упадет, возможно, закончатся и средства ФНБ. Если цены останутся стабильными, на нынешнем уровне, то ничего не произойдет. Такая ситуация говорит только обо одном — что нужно начинать жить по средствам, а стоимость нефти при этом не должна падать ниже 3800. Если она в момент исчерпания этих фондов, будет ниже, то это будет разовая девальвация рубля. Как только средства фондов закончатся, курс рубля начнет строго коррелироваться ценой нефти. Сейчас у нас курс рубля оторвался от цены на нефть, можно наблюдать очень низкую зависимость. Курс сейчас определяется сугубо динамикой процентных ставок, с учетом спроса на облигации федерального займа. А вот когда резервных денег не останется, то тогда всем начнет рулить нефть. Фактически, все будет определяться тем, что происходит на сырьевом рынке».

Минфин сообщил об исчерпании Резервного фонда. Последний триллион был потрачен в декабре прошлого года на покрытие дефицита федерального бюджета. С этого года у России остается только Фонд национального благосостояния.

Минфин России рассказал о результатах размещения средств Резервного фонда и Фонда национального благосостояния за период с 1 января по 31 декабря 2017 года. По данным ведомства, в декабре 2017 года остатки средств Резервного фонда в иностранной валюте на счетах в Банке России ($7,62 млрд, 6,71 млрд. евро и 1,10 млрд. фунтов стерлингов) были проданы Минфином за 1 трлн рублей и в полном объеме использованы на покрытие дефицита федерального бюджета.

По итогам января-ноября прошлого года дефицит составил 532,4 млрд руб. Но, по традиции, на декабрь приходится самый большой объем расходов, поэтому итоговый показатель дефицита существенно вырастет. По прогнозу министра финансов Антона Силуанова, дефицит бюджета составил в 2017 году около 1,5 трлн рублей или 1,6% ВВП.

После декабрьских операций «на счетах Резервного фонда сформировались нулевые остатки», и с 1 февраля 2018 года он прекратит свое существование, говорится в сообщении ведомства. Согласно принятому в июне прошлого года решению, Резервный фонд присоединяется к Фонду национального благосостояния (ФНБ).

По данным Минфина, на 1 января 2018 года объем ФНБ составил 3,753 трлн рублей, что эквивалентно $65,15 млрд. Но из этой суммы на отдельных счетах по учету средств ФНБ в Банке России размещено только $15,65 млрд, 15,14 млрд. евро и 3,36 млрд. фунтов стерлингов. То есть живых денег в ФНБ около 2 трлн рублей.

Ранее министр финансов Антон Силуанов прогнозировал исчерпание средств Резервного фонда. «В этом году мы полностью используем средства Резервного фонда, как это и предусмотрено было законом о бюджете», - говорил он.

Объем ФНБ на 1 января 2018 года, по прогнозу министра финансов Антона Силуанова, должен был составить 3,7 трлн рублей, а его ликвидная часть - 2,3 трлн рублей.

«Исчерпание Резервного фонда - это формальность, связанная с тем, что вместо двух фондов теперь будет один - ФНБ. Хотя, честно сказать, и от ФНБ теперь останется только одно название.

Раньше он был действительно фондом, где резервировались деньги на структурные реформы, на некие проекты будущего, которые должны были изменить социальное и экономическое состояние страны через преобразования, а теперь это просто фонд, получающий деньги за счет превышения расчетной цены нефти и направляющий их на финансирование дефицита бюджета. То есть его можно назвать денежным мешком «на черный день», а также для некоторых целевых программ, к реформам отношения не имеющим», - считает аналитик «Алор брокер» Алексей Антонов

Бывший первый зампред Центробанка Олег Вьюгин заявил «Газете.Ru», что в исчерпании Резервного фонда есть как плюсы, так и минусы. Плюс в том, что это «дисциплинирует» Минфин, поскольку у него не будет возможности «выгрести» деньги из кубышки, и бюджет будет приниматься достаточно достоверно. Минус - что в случае наступления негативных последствий практически не будет «подушки».

При нынешнем курсе нефти исчерпание Резервного фонда ничем не грозит, полагает Артем Деев, ведущий аналитик Amarkets.

Но как только нефть начнет падать до критической отметки в $40 за баррель, то резервы могут быть исчерпаны и необходима будет девальвация рубля.

Но в этом году благодаря высоким ценам на нефть резервы должны пополниться. С 1 января 2018 года в России начинает действовать новое бюджетное правило. Согласно ему, базовая цена на нефть составляет $40 за баррель российской нефти Urals в ценах 2017 года (каждый год это значение будет индексироваться на 2%). Сумма превышения будет пополнять резервы. Минфин будет покупать валюту на рынке на сумму рублевых допдоходов.

Антон Силуанов говорил, что объем покупок валюты Минфином на внутреннем рынке составит в 2018 году 2 трлн руб. при среднегодовой цене нефти $54-$55.

«При цене $54-$55 за баррель это будет около 2 трлн руб. дополнительных нефтегазовых доходов. Перекроет даже те траты резервов, которые у нас в следующем году предусмотрены», - сказал министр.

Он также подчеркнул, что если среднегодовая цена на нефть составит $60, ведомство приобретет валюту на 2,8 трлн руб.

Георгий Ващенко, начальник управления операций на российском фондовом рынке ИК «Фридом Финанс», отмечает, что Минфин вскоре должен опубликовать план и расчеты по пополнению резервов, предварительная оценка находится в диапазоне $38-50 млрд в 2018 году при условии, что нефть будет стоить $55-60 за баррель российской нефти Urals.

В минувшем году Минфин купил валюты на 830 млрд руб. Эти средства пока не зачислены в ФНБ.

Аналитики валютного рынка считают, что операции Минфина будут оказывать давление на рубль, и предрекают ему снижение относительно американского доллара и евро.

«Регулятор планирует полностью выкупить свободную валюту и тем самым ликвидировать профицит платежного баланса, что фактически поставит крест на дальнейшем укреплении рубля», - говорит Михаил Мащенко, аналитик социальной сети для инвесторов eToro в России и СНГ.

#Балаково, #Актуально, #Статьи

В Российской Федерации о предстоящем истощении резервных фондов говорят уже не только эксперты, экономисты и аналитики, но и чиновники - впрочем, последние пока в своих будничных заявлениях рассматривают такой вариант как сугубо теоретический. Боле детально о том, какими могут быть последствия исчерпания резервных фондов РФ, в том числе и для рядовых граждан, изучали журналисты раздела "Новости России" издания "Биржевой лидер".

Эксперты, опрошенные журналистами Русской службы ВВС, соглашаются с распространенным мнением, согласно которому Резервный фонд РФ будет исчерпан уже в ближайшее время. При этом последствия исчерпания Резервного фонда эксперты называют разные. В частности, по мнению одних, российские власти действительно могут в конечном итоге решиться на такой шаг, как урезание зарплат, тогда как по мнению других, последствиями исчерпания Резервного фонда станут запуск печатного станка, рост государственного долга или использование резервов Центробанка.

Виталий Миронов, являющийся сотрудником Центра развития ВШЭ, отметил, что в случае, если стоимость нефти во 2-м полугодии 2016 года останется такой же, как в 1-м, то государственный бюджет по итогам года недополучит около 2 миллиардов рублей. Как раз эту дыру и будут латать с помощью средств Резервного фонда.

По мнению Миронова, следует ожидать сокращения бюджетных расходов. Однако он прогнозирует, что начнет правительство не с урезания зарплат работников бюджетной сферы, а со снижением расходов на строительство дорог, на образование, на здравоохранение, а также с сокращения иных экономических расходов. Фактически страна снова окажется на уровне 90-х годов прошлого столетия. Впрочем, такого варианта, как сокращение зарплат бюджетникам эксперт тоже не исключает - по его словам, в таком случае, часть работников бюджетной сферы, в первую очередь, работников силовых структур, будут вынуждены податься в бизнес.

Денег на зарплаты в государственном бюджете уже нет - Мовчан.

По словам Андрея Мовчана, занимающего в Московском центре Карнеги должность руководителя экономической программы, утверждает, что в российском бюджете уже нет денег на выплаты зарплат, и средства в настоящее время берутся из Резервного фонда. Пополнить государственную казну, сократив дефицит, можно, например, с помощью заимствований, ведь уровень государственного долга сейчас небольшой, а дефицит госбюджета составляет 3-4 процента ВВП.

Внешний и внутренний долг можно будет наращивать в течение 10 лет на 3-4 процента в год, и в конечном итоге он будет оставлять в пределах от 40 до 110 процентов валового внутреннего продукта, и в этом нет ничего такого страшного - как напомнил экономист, у целого ряда других стран уровень госдолга гораздо более высокий. В свою очередь Виталий Миронов не согласен с предложением наращивать государственный долг - он напомнил, что для Российской Федерации в настоящее время возможности заимствований ограничены.

Помимо этого, Андрей Мовчан напомнил о резервах Центробанка, под которые можно напечатать дополнительную рублевую массу, а также о варианте с введением в стране так называемого "инфляционного налога". Такой налог, напомним, действовал в России в начале 90-х годов прошлого столетия. Центробанком будут просто печататься рубли в годовом объеме от 1 до 2 процентов от ВВП, а инфляция в данной ситуации вырастет до отметки 12-15 процентов. Можно будет задействовать еще один инструмент, недавно обсуждавшийся российскими чиновниками - речь идет об искусственном занижении курса национальной валюты. С помощью данного инструмента, как несложно догадаться, можно будет нарастить поступления в государственный бюджет от экспортных поставок - в первую очередь от продаваемых за пределами страны энергетических носителей.

Сотрудник "Промсвязьбанка" Николай Кащеев убежден, что Министерство финансов РФ сегодня пытается следовать заветам своего бывшего руководителя Алексея Кудрина, и в своей политике ведомство руководствуется принципом, согласно которому более бдительным быть лучше, чем более расслабленным. Именно поэтому чиновники Минфина сегодня говорят о наиболее негативных сценариях из всех возможных. Кащеев предположил, что Министерство финансов тем самым просто старается предупредить возможное развитие ситуации по негативным сценариям.

Между тем Виталий Миронов уверен в том, что чиновники Минфина констатируют наличие серьезных проблем с государственным бюджетом, и если ведомство предупредит об этом заранее, то оно уже не будет виноватым в начавшемся кризисе. Существует еще одна теория, согласно которой находящееся под влиянием Кудрина Министерство финансов продвигает время пакет реформ, а чиновники несколько сгущают краски, представляя ситуацию более мрачной, чем она есть на самом деле, для того, чтобы успеть предложить свои реформы вместе с бюджетом.

Бывший глава Минфина, возглавляющий в настоящее время Центр стратегических разработок, действительно занимается сейчас написанием стратегии развития страны после 2018 года. Как объясняет сам Кудрин, все сделанные им выводы планируется увязать еще с одной долгосрочной программой, направленной на развитие национальной экономики - "Стратегией-2030". Параллельно с этим разрабатывается программа, подготовленная Столыпинским клубом, и рекомендованная президенту страны его помощником Андреем Белоусовым.